相続対策として必要な贈与と贈与税の基本知識

遺言や相続を考えるうえで、どうしても切り離せないのが相続税のことです。そして、ある程度まとまった資産を持っている人で、相続税の負担を少しでも少なくしたいという場合には、生前から様々な工夫、対策が必要になります。

その対策の一つとしてよく使われるのが、生きているうちに財産を移す「生前贈与」がありますが、贈与に対してもまた税金は課せられます。

ここでは、贈与と贈与税について見ていきたいと思います。

(以下の記事は2021年11月17日時点の法律、税制に基づいて記載しています)

相続対策として必要な贈与と贈与税の基本知識

目次

Ⅰ 贈与

1.贈与とは

贈与とは、当事者の一方がある財産を無償で相手方に与える意思表示を行い、相手方が受諾することによって成立する契約をいいます。

贈与の意思表示の方法は、口頭でも書面でも構いませんが、次のような違いがあります。

口頭による贈与

各当事者がいつでも解除をすることができます。ただし、実際に贈与が終わった部分(履行が終わった部分)については、解除をすることはできません。

書面による贈与

当事者が一方的に解除することはできません。

2.贈与の種類

贈与には次のような種類があります。

定期贈与

「毎年100万円ずつ30年間贈与する。」といったように、敵の贈与を目的とする贈与のことをいいます。贈与者または受贈者が死亡した場合には、その効力を失います。

負担付贈与

「土地を贈与する代わりに、借入金の一部を負担させる。」というように、財産の贈与を受けた者に一定の義務を負わせる贈与のことをいいます。

受贈者がその負担である義務(債務の履行)を怠るときは、贈与者は贈与契約を解除することができます。

死因贈与

「自分が死んだらこの家屋をあげる。」というように、財産を贈与する者が死亡して効力が生じる贈与のことをいいます(相続税の課税対象になる)。

死因贈与には、方式に関するものを除いてい、遺言による贈与である遺贈の規定が準用されます。従って、一般の贈与とは異なり、書面による場合であっても、贈与者はいつでも一方的に撤回することができます。

通常の贈与

上記以外の贈与のことをいいます。

3.みなし贈与

みなし贈与とは、当事者双方の合意なく、贈与の意図もなかったが、贈与を行なったとみなされる行為のことをいいます。

みなし贈与の判断基準としては、「社会通念上著しく低い価格」で取引することで、実質的に贈与となっていることや、相手に経済的利益が生じるような場合となりますが、明確な基準が法律で定められているわけではなく個別に判断されます。

Ⅱ 贈与税の基礎知識

1.贈与税の納税義務者と課税財産の範囲

基本的に、贈与対象の財産が国内財産、国外財産にかかわらず課税対象になりますが、贈与者の住所および受贈者の住所・国籍によっては、国外財産は課税対象にならない場合があります。

贈与が課税対象にならない国外財産

贈与者 10年を超えて国内に住所なし

受贈者 日本国籍が無いか、日本国籍があっても10年を超えて国内に住所なし

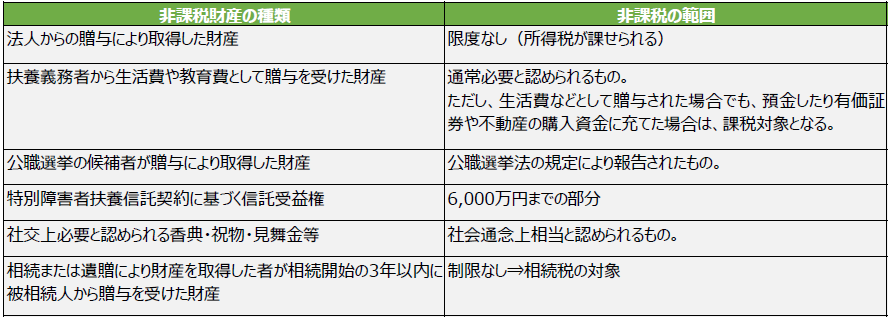

2.贈与税の非課税財産

贈与により取得した財産でも、財産の性質や贈与の目的等から、贈与税を課税することが適切でないものがあります。

Ⅲ 贈与税

1.課税価格および税額の計算

贈与税の計算(暦年課税)

その年の1月1日から12月31日までの1年間に、受贈者ごとに贈与で取得した財産の価格の合計額(課税価格)から基礎控除額を差し引いた後の課税価格に税率を乗じて計算します。

贈与者ごとに計算する訳ではありません。

贈与税の計算フロー

贈与取得財産⇒課税価格①ー基礎控除額②=基礎控除後の課税価格×税率③=税額

①課税価格の計算

本来の贈与財産+みなし贈与財産ー非課税財産=課税価格

②贈与税の基礎控除

基礎控除額 110万円

その年中に贈与により取得した財産の価格の合計額が110万円以下であれば贈与税は課税されず、贈与税の申告書の提出も必要とされません。

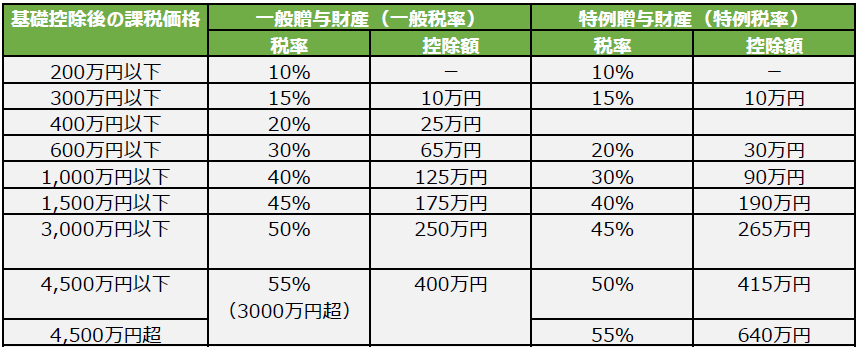

③税率

一定金額ごとに税率が高くなる超過累進税率が適用されます。

贈与財産を「一般走よ財産」と「特例贈与財産」に区分して、贈与税の計算を行います。

一般贈与財産

特例財産に該当しない場合の贈与税の計算に使用します。

特例贈与財産

直系尊属(祖父母や父母など)から、一定の年齢の子(孫や子など)への贈与税の計算に使用します。「一定の年れの子」とは、贈与を受けた年の1月1日現在で20歳以上の直系卑属のことをいいます。

計算例1 一般贈与財産の場合

一般贈与財産が500万円の場合、一般税率を使用します。

・基礎控除後の課税価格 500万円ー110万円=390万円

・贈与税額 390万円×20%ー25万円=53万円

計算例2 特例贈与財産の場合

特例贈与財産が500万円の場合、特例税率を使用します。

・基礎控除後の課税価格 500万円ー110万円=390万円

・贈与税額 390万円×15%ー10万円=48.5万円

2.贈与税の申告と納付

申告書の提出義務者

その年中に贈与により取得した財産の合計額が基礎控除額110万円を超える場合、受贈者は贈与税の申告書を提出しなければなりません。

贈与税の申告書の提出期限

贈与を受けた年の翌年の2月1日から3月15日までの間に、受贈者の住所地を所轄する税務署長に提出します。

贈与税の納税

・贈与税申告書の提出期限が納期限となります。

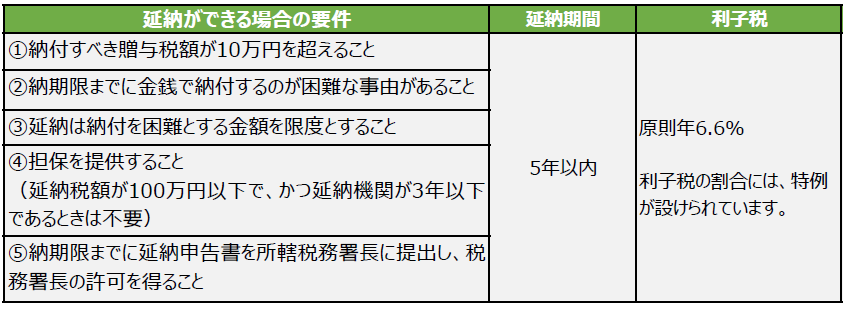

・納付の方法は、金銭一括納付が原則です。しかし、一時に納付が困難な場合には、一定の要件のもと延納が認められます。

・贈与税においては相続税と異なり、物納の制度はありません。

3.延納

贈与税の延納が認められる条件、延納期間は次のとおりで、延納が認められると利子税を払う必要があります。

関連ブログ

贈与税の支払いを減らせる特例について